善用贈與稅免稅額可兼顧節稅及家族傳承,財政部台北國稅局表示,民眾在運用這項節稅工具時常有兩大誤解,第一是誤解「每年」起算時間,第二是誤解「每人」定義。

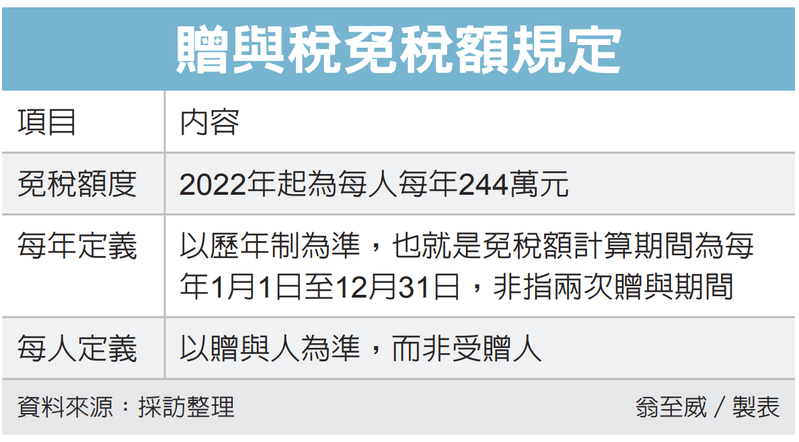

台北國稅局表示,目前贈與稅免稅額為每人每年244萬元,其中所謂的「每年」期間應如何認定,不少民眾常會有所誤解。

贈與稅免稅額規定

國稅局指出,《遺產及贈與稅法》規定,贈與稅每人「每年」可自贈與總額中減除免稅額,依規定,贈與人在「一年內」贈與他人財產總值超過贈與稅免稅額時,應在超過免稅額的贈與行為發生後30日內,向國稅局依規定申報贈與稅。

遺贈稅法也規定,贈與人在「同一年」內有兩次以上贈與行為,應在辦理後面一次贈與稅申報時,將「同一年度」內以前各次贈與事實及納稅情形合併申報。前述所說的「每年」或「一年內」均為歷年制,也就是自每年1月1日至12月31日止。

國稅局舉例,民眾甲君誤以為贈與稅免稅額是從年度中首次贈與日起算一年內使用,因此在2022年10月4日贈與大兒子144萬元,2023年元月5日贈與女兒100萬元,以為將兩次贈與期間壓在一年內,就能一起適用244萬元免稅額,殊不知已跨年度贈與。

國稅局發現,甲君後來又在2023年10月20日贈與小兒子244萬元,計算2023年全年,甲君贈與女兒、小兒子合計344萬元,扣除免稅額244萬元,稅率10%,應繳納10萬元贈與稅。

除了對年度有所誤解,過去也常有納稅人誤以為,「每人」每年贈與稅免稅額是以受贈人(如:子女)計算,但正確方式應是以贈與人(如:父母)來計算。

財政部官員表示,贈與稅「每人」每年免稅額244萬元,是指贈與人而非受贈人,也就是每一位贈與人,每年無論贈與多少人,累計贈與金額合計不超過244萬元,才可免納贈與稅。

舉例而言,一對夫妻要贈與財產給三名子女,贈與免稅額上限是以贈與人為準,以2023年而言,即為夫妻各244萬元,合計可在488萬元內規劃,而非三名子女每人各244萬元。

國稅局提醒民眾,在善用年度贈與稅免稅額合法節稅的同時,也應注意稅法規定,保障自身權益。